Многие парикмахеры не испытывают удовлетворения, когда им приходится экономить на услугах своих коллег. Однако, в результате пандемии мы получили уникальную возможность переосмыслить наши финансовые привычки и осознать, как мы обрабатывали свои денежные ресурсы и какие расходы оказывались неоправданными в условиях жестких ограничений.

Семейный бюджет представляет собой совокупность доходов и расходов, которые возникают в рамках одной семьи. Даже в ту пору, когда финансов становится совсем немного, у каждого есть внутреннее убеждение: «Я трачу лишь то, что действительно имеется».

В категорию «доход» включаются:

- заработная плата всех трудоспособных членов семьи;

- пенсии и социальные выплаты старших членов семьи;

- пассивные доходы, например, доходы от аренды собственностей;

- государственные выплаты (детские пособия, пособия по безработице и др.);

- финансовая помощь со стороны близких родственников;

- заработок от подработок или фриланса.

Что касается категории «расходы», сюда следует включить все затраты семьи, включая повседневные нужды, нужды каждого отдельного члена домохозяйства, а также различные коммунальные и бытовые затраты, такие как ремонт. Обычно они подразделяются на стабильные расходы (например, платежи по кредитам, обучение детей, аренда жилья, коммунальные платежи) и непредвиденные или срочные расходы (к которым можно отнести медицинские расходы или покупку той техники, что вышла из строя).

Фото: shutterstock.

Зачем вести семейный бюджет

Существует множество причин, по которым важно заниматься финансами и организовать свои денежные потоки, поэтому, если вы готовы произвести изменения, решение о начале работы над этим стоит принять самостоятельно и без внешнего давления.

Например, ведение домашнего бюджета (что может быть обозначено как BSC) позволяет вам строгим образом отслеживать ваши доходы и расходы, благодаря чему вы получите четкое представление о том, на что именно уходят ваши деньги. Неконтролируемые расходы могут съедать значительные суммы, особенно если вы часто совершаете спонтанные покупки ненужных предметов, которые порой обходятся дороже, чем необходимые вещи, такие как продукты питания или топливо.

ОПП (оптимизированный план расходов) также предоставляет возможность планирования значительных трат — например, на досуг для детей или праздничные мероприятия — что позволяет заблаговременно рассчитать и подготовить выплату кредита.

Вы можете начать откладывать денежные средства на более крупные приобретения, не прибегая к услугам банков и кредитных организаций. Например, планируя бюджет и следя за своими расходами, вы сможете отложить деньги на семейный отпуск, что всей вашей семье принесет радость и удовольствие.

Учёт ваших финансов также позволяет сформировать так называемую «подушку безопасности», необходимую в случае чрезвычайных и сложных ситуаций. Это не просто сбережения, а денежный резерв для непредвиденных обстоятельств, таких как увольнение, несчастный случай или срочная медицинская операция.

Несмотря на то что создание «подушки безопасности» может показаться не самым привлекательным аспектом вашего бюджета, так как вы откладываете деньги не в то, что будет приносить мгновенное удовлетворение, например, покупку чего-то желанного, такой резерв является необходимым и полезным для финансовой стабильности семьи.

Типы семейного бюджета

Отметим, что универсального решения по распределению денег в семье не существует. Каждая супружеская пара управляет своими финансами по-своему, и это индивидуальное решение зависит как от финансового положения, так и от жизненных планов членов семьи.

Совместный

При этом типе бюджета все деньги, полученные одним или несколькими членами семьи, объединяются в единый пул. Это включает зарплаты, пенсии, и другие виды дохода, например, те, что поступают от социального обеспечения.

Таким образом, у вас появляется больше финансов для совместных расходов и эта схема демонстрирует высокий уровень доверия между партнерами.

Тем не менее, подобный подход может вызвать трудности у семей, где один или оба партнера зарабатывают значительно больше, поскольку расходы будут делиться пропорционально, что может создавать чувства несправедливости.

При этом отсутствие возможностей оставить средства на личные нужды может вызвать дискомфорт и нежелание делать спонтанные траты.

Как правило, именно семья, которая ведет бюджет по принципу совместных накоплений, несет ответственность за организацию общих финансов. Большинство людей в нашей стране привыкли к этому подходу с советских времен, когда все заработанное было объединено в одну кучу.

Распространенность совместного управления финансами оказалась еще более актуальной в начале 1990-х, когда многие семьи столкнулись с сложными экономическими условиями и вынуждены были совместно искать варианты выживания. В современное время практика ведения общего бюджета вновь подтверждается, и многие находят ее очень удобной.

Фото: shutterstock.

Мы с мужем начали совместно вести бюджет еще до нашего брака. Поскольку мы жили вместе в студенческие годы, разделяя расходы на аренду жилья и покупки общих вещей, это было довольно просто. Позднее, когда мы открыли небольшое предприятие, доходы тоже делились между нами.

Мы старались обсуждать крупные покупки, а именно такие предметы, как телефоны, компьютеры и автомобили. Если на семейном совете мы принимаем решение о необходимости какого-либо приобретения, мы сразу же его осуществляем.

Доверие друг к другу — это главная основа нашей финансовой модели. В нашей семье отсутствуют строгие правила, касающиеся мелких, личных трат. Например, времяпрепровождение с друзьями в кафе или покупка каких-либо мелочей, таких как покрышки для автомобиля мужа, не вызывают никаких угрызений совести; главное заключается в том, чтобы покрыть ипотечные платежи и выплаты по кредитам. Остальные расходы лишь сдабривают наше общее удовольствие.

Если вы и ваш партнер согласны с таким подходом, следует его выбрать. Вы сможете существенно быстрее накопить на желаемый авто, первоначальный взнос по ипотеке или незабываемый отпуск на теплых морях. Отслеживать расходы и доходы в рамках общего бюджета намного проще, нежели в случае разделения на отдельные составные.

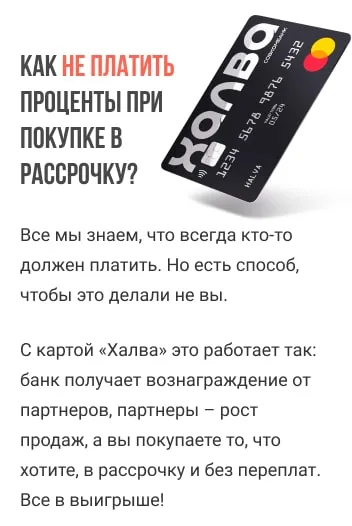

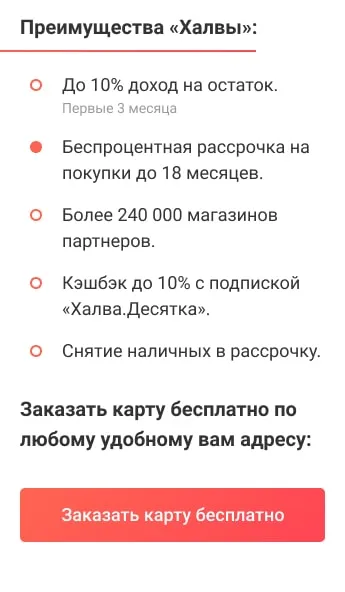

Используя карту HALVA, вы можете совместно накапливать средства и получать денежные вознаграждения за совершенные покупки вместе с процентами на остаток.

Смешанный

Такой подход к организации семейного бюджета тоже довольно распространен. Каждый из партнеров делает взносы в общую казну, но при этом у каждого есть средства на личные нужды.

В рамках такого подхода каждый отвечает за свои собственные интересы, при этом заботясь об общих потребностях членов семьи.

Такой формат позволяет сохранить личную финансовую независимость, ведь супруги не обязаны постоянно обсуждать каждой своими расходами с партнерами.

Каждый может сэкономить средства для себя и сформировать свою собственную подушку безопасности.

Однако, если один из партнеров зарабатывает больше, это может вызвать споры о том, сколько финансов он должен выделить в общий бюджет.

Контроль за соблюдением финансового плана может быть непростой задачей.

Все зависит от достигнутых соглашений в паре. Хотя нужно стремиться к взаимопониманию, финансовые вопросы порой вызывают напряжение.

Как высказывался один из мудрецов: «цель без плана — это просто мечта». Если вы только начинаете прокладывать путь к накоплению средств в рамках вашего бюджета, внимательно оцените текущую финансовую ситуацию. Проверьте, является ли ваш план обоснованным и готовьтесь при необходимости к его корректировке.

Как проанализировать расходы

Как кто-то, не имеющий особого опыта в финансовом анализе, изначально я выбрал не совсем эффективный способ. Я приступил к записи собственных доходов и затем пытался сопоставить их с месячными расходами. Однако этот метод был недостаточно справедлив, так как он не учитывал многих аспектов расходования средств семейного бюджета.

Предполагаемый принцип работы заключался в том, что я осуществлял большинство расчетов через банковские переводы, что создавало видимость контроля над расходами. Но цифры оставались слишком обобщенными. Непредвиденные или разовые расходы, такие как посещение врача или замена сломанной техники, оставаясь практически незаметными, снижали все усилия. У меня была лишь прерывистая картина, непомогающая в понимании реальной эффективности моих трат.

Поэтому я перешел к новому принципу работы: я собрал все чековые квитанции, счета и квитанции, включая те, что приходят в электронном виде. Я начал вести аккуратные записи расходов в специальной коробке, чтобы навести порядок в своих финансах. После пробного месяца, предназначенного для сбора данных, я получил значительное представление о том, как расходуются деньги. Не буду углубляться в детали беспорядка, так как у каждого он может выглядеть по-разному. Узнав о своих ошибках, я осознал, что дополнительный доход был использован не по назначению.

Хотя в итоге мой финансовый отчет показывал нулевой баланс, что показалось мне неожиданным достижением на тот момент, следующей задачей стало выйти из этой ситуации в положительные цифры.

Как вести расходы и доходы

На первый взгляд, контроль над расходами и доходами кажется достаточно сложным, так как нужно создать детальную ведомость учета средств в вашей семье. Это связано с тем, что платежи могут быть однородными каждый месяц, и нередко просто нет времени на фиксацию всех цифр. Тем не менее, установленный бюджет открывает глаза на те траты, которые можно минимизировать или избежать. Он показывает, как можно достичь поставленных целей, пусть даже несложных, например, стремления «достигнуть нуля» по остаткам.

Для рационального управления своим бюджетом важно четко распознать все детали своих доходов и расходов. Доходы семьи, такие как зарплаты, социальные выплаты, а также подработки — все это является довольно очевидным. Я разделил основные расходы на несколько групп:

- Счета, по которым нельзя допускать долгов – это кредиты, ипотеки, займы, аренда жилья и коммунальные службы.

- Обязательные расходы, которые нельзя исключать: это покупки продуктов питания, личной гигиены, медицинские услуги, образовательные траты, проезд, затраты на ремонт, сезонная одежда и обувь, а также страховые платежи. В эту же категорию входят «накопления». Эксперты утверждают, что разумно откладывать не менее 10% от каждого дохода. Однако на первых порах можно начинать с меньших сумм, развивая привычку откладывать независимо от обстоятельств.

- Траты второго уровня — это развлечение, хобби, спорт, личный уход, дополнительное обучение, добровольное страхование и инвестиции. Этот перечень может отличаться в зависимости от потребностей семьи.

- Непредвиденные расходы — это все, что не было запланировано изначально: например, неожиданное отключение воды или необходимость ветеринарного лечения для животного.

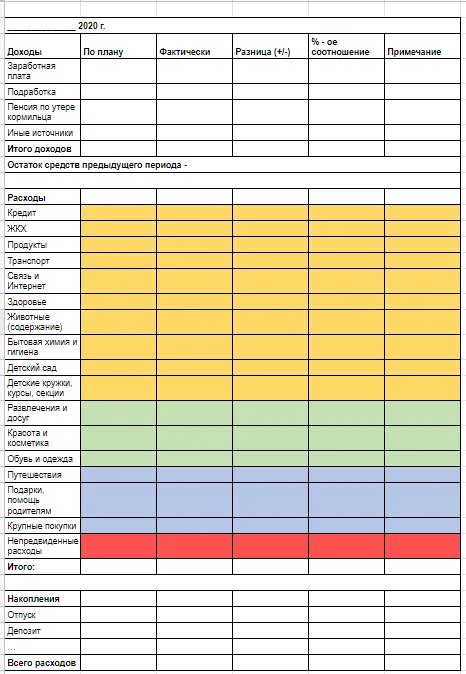

Чтобы организовать единый бюджет, я пробовал разные готовые приложения, но ни одно из них не оправдало моих ожиданий. Их недостатки проявились из-за личных предпочтений, поэтому я принял решение использовать обычные таблицы Excel для ведения учета.

Мои таблицы были организованы как ежедневный контроль семейных доходов и расходов.

Каждый месяц я подробно фиксирую доходы и расходы на бухгалтерском листе, чтобы иметь возможность подсчитать все данные. В таблице я выделяю колонку «примечания», в которую записываю четкую информацию и краткий план на следующий период по различным статьям расходов, например, комментарии о превышении бюджета или о том, каким образом можно уменьшить лимиты по определенной категории.

По поводу основных расходов – для удобства я делю имеющиеся у меня средства на домашние расходы на несколько недель. Каждая неделя получает выделенные средства, которые переводятся на отдельную карту, что позволяет лесно контролировать расходы в пределах установленного лимита. Каждая неделя включает в себя запланированные трат по конкретным статьям.

Пример для семьи из трех человек:

- Продукты питания, корма для домашних животных и бытовая химия: 22,000 ₽;

- Услуги по уходу и дополнительные занятия для детей: 10,000 ₽;

- Сезонная одежда и обувь: 5,000 ₽;

- Кредит, коммунальные услуги и заморозка продуктов (длительное хранение): 7,000 ₽; интернет и телевидение: 1,100 ₽; транспортные расходы: 1,000 ₽. Общий лимит на первую неделю составляет 24,600 ₽.

В последующие недели предполагается, что расходы будут ниже, и, следовательно, недельные лимиты будут также уменьшены.

Удобно, когда бюджет составлен наперёд, и я планирую заниматься этим каждый вечер в пятницу. Если на выходных появляются дополнительные расходы, у меня будет возможность их учесть.

Что касается непредвиденных расходов, такие как налоги или страховые выплаты, они могут возникнуть без предупреждения. Чтобы избежать создания финансовых трудностей, стоит заранее разрабатывать план и перераспределять такие затраты, чтобы наступление неожиданности не стало причиной кризиса.

Оптимизация расходов

Идеально, даже если вы планируете экономить, ваши доходы должны превышать ваши расходы. Если у вас ограниченных средств, вам следует искать пути для экономии, но при этом не стоит пытаться слишком жестко ограничивать себя в основных жизненных потребностях. Сбережения на еде, здоровье и прочих важных аспектах, способствующих комфорту и счастью вашей семьи, могут стать причиной стресса и растерянности.

Если ваши доходы не позволяют вести привычный образ жизни, стоит задуматься о возможности увеличения доходов, что, как правило, требует времени и усилий. Поэтому при анализе расходов важно думать о способах их оптимизации. Например, если есть возможность, получите жилищное пособие, пособие на ребенка, помощь по безработице или продумайте вариант рефинансирования кредита.

Проверяя все свои принадлежности, занимаясь экологичной уборкой, проверяя счета от интернет-провайдеров, исправляя возможные ошибки в платёжках коммунальных служб или отслеживая состояние одежды и обуви — делая такие шаги, я приводил в порядок финансы: все это было частью проверки «домашнего хозяйства».

На практике многие начинают вести учет семейных финансов с целью сократить расходы и начать откладывать средства. Настоящая цель состоит в том, чтобы добиться положительного остатка по всем аспектам распределения доходов, упомянутым ранее.

Виды семейного бюджета

В начале совместной жизни семьи неизбежно встает вопрос о том, кто будет отвечать за распределение финансов в домашних условиях, или проще говоря, кто управляет. Не стоит оставлять данный вопрос недообсужденным, так как от него будет зависеть ваше семейное благосостояние.

Каковы ваши домашние финансы?

Совместный

Все средства, зарабатываемые в паре, накапливаются в одном месте, будь то конверты или специальные коробки. Каждый член семьи может взять в долг необходимую сумму на неотложные нужды. Крупные траты обычно обсуждаются и рассматриваются на совместных семейных собраниях.

Современные условия с повсеместным использованием пластиковых карт усложняют создание такого вида бюджета. Я сам это заметил, потому что, когда мой совместный бюджет стал своего рода общим кошельком, имеющим множество средств, я запросто терял контроль над тратами на предметы, которые не имеют серьёзной ценности. Теперь я был вынужден изменить свои подходы, что мне не очень нравилось.

Занимаясь общим бюджетом более 18 лет, я мог бы поделиться с вами несколькими основными принципами, на которых основано тактическое управление финансами:

- Оба супруга несут высокую степень ответственности за все финансовые расходы;

- Полное доверие между друг другом;

- Регулярный контроль расходов для избежания ситуации, когда общий бюджет может иссякнуть;

- Обсуждение крупных трат является обязательным;

- Принятие атмосферного взаимопонимания, когда ни один из супругов не упрекает другого в финансовых вопросах.

Если хотя бы один из этих принципов будет нарушен, такой метод финансового управления не сработает.

Раздельный

Считаю, что раздельный учет бюджета более распространен среди финансово независимых людей, уже состоявшихся в браке. Например, молодые пары или те, кто вновь думает о возобновлении отношений. Это типично для ситуаций, когда каждый супруг управляет своими финансами отдельно. Тем не менее, нередко супруги не имеют четкого представления о том, сколько зарабатывает другой.

С учетом этого, как происходит деление расходов на совместные обеды или совместные поездки, а также коммунальные счета, услуги по уходу за детьми и прочие? Как правило, все затраты по этим категориям делятся пополам.

Основные принципы раздельного бюджета:

- Каждый супруг несет ответственность только за свою часть бюджета;

- Способность разрешать споры по вопросам совместных расходов;

- С большим уровнем финансовой независимости, чем в совместном бюджете, в вопросах накопления и контроля;

- Освобождение в вопросах подарков и сюрпризов для второй половинки.

Единоличный

В этом варианте бюджета все финансовые средства остаются под контролем одного супруга. Этот подход предполагает, что именно он или она берет на себя полную ответственность за все доходы и расходы. Такой метод достаточно удобен для тех семей, где один из супругов склонен принимать финансовые решения самочинно, не интересуясь мнением другого.

Принципы такого управления средствами заключаются в четком разделении обязанностей, чтобы не возникало трудностей в отношении обсуждения финансовых вопросов.

Этапы ведения семейного бюджета

В первой главе мы обсудили причины, по которым необходимо вести бюджет. Если мне удалось убедить вас в важности этого вопроса, сейчас настало время перейти к рациональному управлению вашими финансами.

Существует шесть ключевых этапов для успешного ведения бюджета.

Перед тем как начать процесс планирования и управления финансами, начинайте с тщательной записи всех доходов и расходов вашей семьи на протяжении нескольких месяцев. Это можно сделать как в блокноте, так и в электронных таблицах Excel, специализированных программам или мобильных приложениях. Основные рекомендации по этому этапу заключаются в следующем:

- фиксируйте все поступления и расходы каждый день;

- группируйте затраты на категории и подкатегории;

- в конце месяца подводите итоги по каждой категории для выявления наиболее затратных статей;

- формируйте таблицу с учетом всех доходов, независимо от источника.

И каким образом вы хотите распределять ваши расходы и доходы? Например, я выделил свои расходы на категории: коммунальные расходы, образование, еду и покупки, транспорт, медицинские расходы, отдых, одежду, крупные покупки. Каждая из категорий также может иметь подкатегории.

Что касается доходов, я выделил такие источники, как заработная плата, помощь от родителей, фриланс и проценты по сбережениям. Все достаточно очевидно.

Шаг 2: Анализ собранных данных. Через два-три месяца после того, как они были собраны, у вас появится возможность их детально проанализировать. Ведь именно для этой цели данные и собирались, не так ли? Какие именно расходы являются обязательными для вашей семьи? Что можно исключить навсегда (например, курение) или временно (например, регулярные покупки новой одежды)?

Чем больше информации вы зафиксируете в вашей таблице, тем точнее будете вправе определить, какие изменения необходимы. Это позволяет выявить скрытые резервы в бюджете, которые будут стартовой точкой для следующих шагов.

После принятия решения и поиска резервов, вам следует определить, каких целей вы хотите достичь в ближайшем или более отдаленном будущем. Цели могут быть разными, например:

- накопить средства на отпуск,

- приобрести новый холодильник,

- подготовиться к безбедной пенсии и так далее.

Шаг 4: Разработка стратегии и тактики. Этот этап, пожалуй, самый ответственный. Здесь вам необходимо придумать стратегию ведения семейного бюджета, которая позволит вам достичь поставленных вами целей.

Важно четко сформулировать, чего именно вы хотите добиться. Например, если вашей целью является экономия на отдыхе в размере 70 000 рублей, и до этого момента осталось 7 месяцев, вам необходимо откладывать по 10 000 рублей каждый месяц.

Не ставьте перед собой нереальные задачи. Например, не стоит пытаться купить отдаленный остров за приемлемую сумму — шансы на успех будут крайне низкими. Но на летний отдых — это вполне реально.

Как я могу объяснить своим коллегам, что на то же самое количество денег можно путешествовать дважды в год на различные курорты? Они не могут себе этого позволить в своих обстоятельствах. Я не стал пытаться их убеждать, потому что они этого не желают. Но вот я отвечу.

Да, я действительно люблю путешествовать, и это моя страсть. Я могу сказать, что вся моя семья тоже к этому приучена. Именно поэтому у меня есть цель на этот год – двигаться в другом направлении. Ни я, ни мой мужа не обладаем дорогими автомобилями, телефонами, шубами или дорогими украшениями. Все это не имеет для нас никакой ценности. Мы стремимся сохранить единственную ценность, которую действительно хотим — это эмоции и впечатления от путешествий и общения с другими культурами.