Размер кредитного лимита определяется на основании финансовой устойчивости заемщика. Кредитная карта с нулевым лимитом фактически является дебетовой картой. Следовательно, кредитная карта с лимитом подразумевает, что у владельца есть как собственные средства, так и осуществление заемных средств, которые он вправе использовать как свои. Рекомендуем ознакомиться: как увеличить лимит кредитной карты?

Как на самом деле пользоваться кредиткой

Использование заемных средств для повседневных нужд — это нехорошая привычка.

Если вы регулярно испытываете нехватку денег на такие жизненно важные вещи, как еда, одежда или путешествия, это, безусловно, свидетельствует о том, что вы движетесь по пути не самых адекватных финансовых решений: возможно, вы тратите больше, чем зарабатываете, слишком сильное внимание уделяете накоплениям или часто предоставляете займы другим. Так или иначе, заем на повседневные нужды в большинстве случаев сигнализирует о наличии финансовых проблем.

Необходимо накапливать фонд на случай непредвиденных обстоятельств. В идеале заем можно брать только в чрезвычайных ситуациях. Для крупных покупок целесообразнее собирать средства, нежели прибегать к кредитованию. Как правило, люди, обладающие хорошими финансовыми навыками, используют кредитные карты лишь для ограниченного круга целей, и они прекрасно понимают, как извлекать выгоду из своих кредиток.

В этой статье будут изложены шесть принципов, помогающих эффективно использовать кредитную карту с максимальной пользой и экономией.

Как пользоваться кредитной картой с выгодой

- Старайтесь избегать процентов — обязательно погашайте долг до окончания льготного периода.

- Не превышайте свои собственные средства — тратьте по кредитной карте только сумму, которая у вас есть.

- Сохраняйте собственные средства на накопительном счёте или дебетовой карте с процентами на остаток. Важно, чтобы вы могли без потерь обналичить деньги к моменту окончания льготного периода по кредитной карте.

- Не используйте кредитку для снятия наличных.

- Активно используйте бонусные программы и скидки.

- Используйте заемные средства как залог только при необходимости.

Не доводите до процентов

Существуют способы, позволяющие оптимизировать использования кредитной карты.

Тем не менее, если вы собираетесь пользоваться кредиткой, важно пересмотреть свой подход. Ваша цель — не допустить начисления процентов.

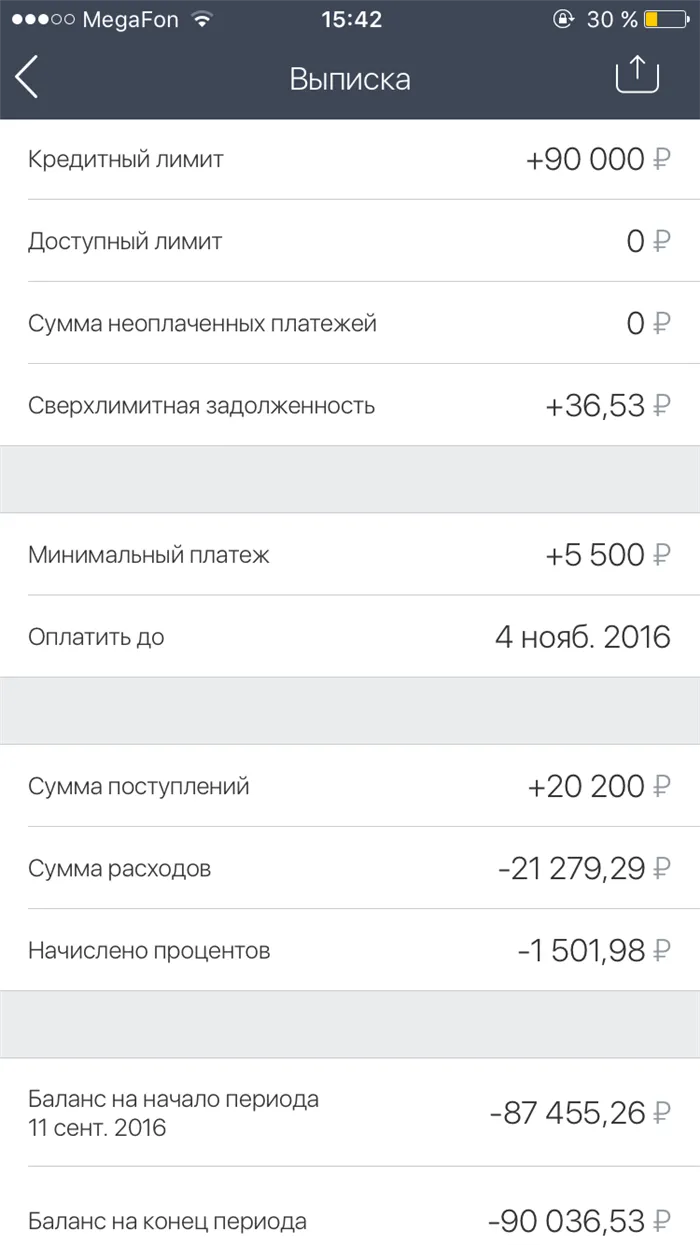

Каждые 30 дней ваш банк будет отправлять вам отчет о состоянии вашего счета с указанием задолженности. Этот отчет, называемый выпиской, можно легко проверить в онлайн-банке или через мобильное приложение:

Важно любой ценой погасить задолженность до конца льготного периода. Никакие обстоятельства не должны допускать накопление процентов. Настоятельно рекомендуется откладывать нужную сумму уже по завершении каждого месяца, после получения выписки, и гасить долг сразу же или применять метод «балансового заработка», который будет рассмотрен ниже.

Когда мне погасить долг, чтобы не платить проценты?

Вы должны выплатить долг в течение 55 дней с даты выписки. Наиболее продолжительный льготный период будет наблюдаться, если вы совершили покупку на следующий день после даты счета.

Тем не менее, помните, что проценты автоматически начинают начисляться на сумму, снятую или переведённую с кредитной карты.

Проценты по кредитам, как правило, перевешивают бонусы, мили и вознаграждения, предлагаемые кредитными картами. Финансово грамотные люди избегают уплаты процентов.

Нет своих денег — не покупайте

Запомните: вам всегда следует иметь собственные средства для полного погашения долгов по кредитным картам. Если у вас нет доступных средств для выполнения покупок в данный момент, откажитесь от их совершения. Даже если технически деньги у вас есть, их не стоит тратить, если они вам не принадлежат. Ситуации различны: задержка зарплаты, увольнение, финансовые трудности на работе — всё это может произойти. Если вы хотите приобрести товар, но денег на это нет, не делайте покупку с помощью кредитных средств.

Пример

Иван работает в рекламной компании и получает на руки 100 000 рублей в месяц. У него в наличных имеется 80 000 рублей, а до момента оплаты остается 10 дней. Его кредитный лимит составляет 130 000 рублей. Иван хочет приобрести MacBook стоимостью 110 000 рублей. Может ли это сделать?

Нет, это рискованно. В данный момент у Ивана 80 000 рублей, а MacBook стоит 110 000 рублей, что означает нехватку 30 000 рублей. Иван может сделать покупку с использованием кредитной карты, не дожидаясь поступления зарплаты, но если зарплата задерживается, ему придется погашать долг перед банком. Вывод: не стоит делать покупку.

Питер работает библиотекарем и получает 25 000 рублей в месяц. Он накопил 30 000 рублей наличными — это соответствует одной неделе оплаты — и его кредитный лимит составляет 15 000 рублей. Он хочет пройти курс английского языка за 10 000 рублей. Может ли он себе это позволить?

Да, это не рискованно. Питер имеет 30 000 рублей, а курсы стоят лишь 10 000 рублей. Исключение составляет лишь тот момент, если Питер действительно готов потратить треть своих накоплений на эти уроки.

Кредитный лимит, ваша зарплата или остаток наличных не имеют значения. Значение имеет лишь текущая доступность средств. Если денег недостаточно, не совершайте покупку. Если деньги есть, но вы не готовы ими жертвовать, не берите товар на кредит.

Осуществите тщательный контроль своего бюджета, чтобы убедиться в достаточных средствах для повседневных затрат. Используйте различные инструменты планирования бюджета.

Имейте в виду, что кредитные карты не являются решением проблемы нехватки денежных средств. Вы лишь переводите часть расходов, которые должны были оплатить сейчас, на следующий месяц, что в итоге увеличивает ваш дефицит, поскольку ваше долговое бремя возрастает.

Плюсы и минусы кредитных карт

Как и любой другой способ заемных средств, кредитные карты имеют свои достоинства и недостатки. Преимущества могут включать следующее:

- Возможность оплачивать различные товары и услуги, как в онлайн-режиме, так и в магазинах, где представлены безналичные расчеты;

- Множество банков предлагает льготные периоды, бонусные программы и специальные предложения, такие как кэшбэк;

- Возможность пользоваться заемными средствами без начисления процентов в течение установленного периода;

- Удобный и безопасный способ хранения средств — например, при путешествиях гораздо удобнее “перевозить” деньги на карте, чем иметь наличные;

- Сравнительно более выгодный вариант, чем потребительский кредит: вы оплачиваете ровно столько, сколько требуется для приобретения товара или услуги;

- Лимит карты определяетсяPayManager, основываясь на вашей платёжеспособности и финансовом состоянии личности.

При поездках за границу вы сможете выбрать наиболее подходящую платежную систему из трех популярных: Visa, MasterCard и MiR. Если вы не планируете поездки за границу, то нет принципиальной разницы между этими системами. Однако стоит учитывать, что Visa чаще используют в странах Северной и Южной Америки, а MasterCard — в европейских странах. Также не стоит игнорировать имеющиеся недостатки.

- Более высокая процентная ставка по займам по сравнению с потребительскими кредитами;

- Обязательные комиссии и платежи за обслуживание карты;

- Неэффективно снимать наличные средства, поскольку на такие операции могут быть предусмотрены повышенные тарифы.

Главный недостаток заключается в отсутствии возможности отсрочить свои обязательства по платежам. Например, если ваша зарплата совпадает с минимальной датой платежа и вы не выполните этот платеж, то тем самым вы рискуете обременить себя задолженностью и накоплением процентов, что является серьезной проблемой. Особенно уязвимыми могут быть, казалось бы, самые выгодные и привлекательные кредитки. Важно знать, как рассчитываются льготные периоды.

Как рассчитывается льготный период кредитной карты?

Большинство потребителей обращают внимание на льготный период, иначе называемый отсрочкой платежа. Это тот временной интервал, в течение которого заемщик может использовать средства кредитной карты без начисления процентов. Льготные периоды могут рассчитываться тремя различными способами, основанными на банке и его условиях займа.

На основе расчетного периода

Большинство российских банков предпочитают данный метод. Это один из самых простых вариантов, поскольку сразу становится понятно, как использовать беспроцентные средства кредитной карты.

Период, в течение которого заемщик должен оплачивать проценты, включает как льготный период (наиболее часто — один месяц), так и текущий платёжный период, установленный конкретным банком.

Платёжный период — это время, в течение которого кредитополучатель обязан погашать кредит либо полностью, либо осуществлять минимальные платежи. Если заемщик производит полный расчёт, начисление процентов не происходит. Срок погашения кредита в разных банках может составлять от 20 до 70 дней, а в некоторых случаях и дольше.

Узнать, сколько необходимо погасить, можно достаточно просто: в конце платежного периода вы получите электронное уведомление, а также сможете услышать статус операций в своём личном кабинете. Статус предоставит вам информацию обо всех ваших операциях по карте за указанный период, сумму к оплате и крайний срок погашения.

Ещё один момент, который стоит отметить: расчётный период может начинаться как с первого числа месяца, так и с даты активации карты.

С момента первой покупки

Этот вариант наиболее выгоден для клиента. Льготный период начинается с даты первой покупки, осуществлённой по кредитной карте. Например, человек получает кредитку в сентябре, но решает сделать покупку, например, подарка к Новому году, только в декабре. Этот период беспроцентного кредитования будет считаться от момента совершенной операции.

По каждой отдельной операции

Этот вариант является наиболее сложным для клиентов, так как льготный период начинается заново с каждой отдельной операции. Многие различные графики погашения для различных покупок могут вызвать путаницу, допущение ошибок или пропуск платежа, особенно в случае частого использования карты. Необходимо быть предельно внимательным и следить за состоянием своего кредитного счета, чтобы избежать проблем с расчетами. Проверьте все транзакции, задолженности и выполненные платежи.

Правила пользования кредитной картой

Не всем удается похвастаться высоким уровнем финансовой грамотности. Это порой называют способностью “не читать мелкий шрифт”. Условия пользования кредитной картой, даты и суммы платежей указаны в документе, который вы подписываете при оформлении кредитки. Тем не менее, существуют определенные правила, которые должны соблюдаться независимо от политики банка и его условий. Если вы будете знать об этих правилах и следовать им, то это откроет возможность выгодного пользования кредиткой. На вопрос, выгодно ли использовать кредитную карту, ответ, как правило, положительный.

- Нельзя использовать кредитную карту для каждодневных расходов. Если у человека нет финансовых средств для оплаты текущих нужд (продукты, одежда, бытовая химия), кредитная карта становится плохим выходом. В таком случае вам следует пересмотреть свои расходы и запланировать бюджет. Кредитка лишь усугубит положение, но на реальные вопросы от сотрудников банка по поводу возможности использовать кредитку как дебетовую, вряд ли вы получите честный ответ.

- Кредитная карта подходит людям с стабильным и предсказуемым доходом. Для людей, заработок которых зависит от сезона или количества рабочих смен, будет непросто контролировать состояние кредитной карты и своевременно вносить платежи.

- Не стоит снимать наличные с кредитной карты: льготный период на такие операции не распространяется, и за данную операцию придется платить проценты. То же касается переводов с карты на карту, онлайн-платежей за ЖКУ, покупки электронной валюты. Некоторые покупки могут обойтись дешевле при оплате наличными за счёт функции кэшбэка.

- Необходимо узнать в банке все особенности расчетного периода льготного времени (это уже упоминалось выше).

- Уточните стоимость годового обслуживания карты и решите, нужны ли вам те преимущества, которые предлагает банк, например, за 5000 рублей в год. Если кредитка требуется для единовременной срочной покупки, лучше выбрать ту, годовое обслуживание которой будет стоить при этом всего 500 рублей. Стоимость годового обслуживания вычитается из баланса карты при первой же операции и включается в общую сумму, используемую для расчета задолженности.

- При оформлении карты внимательно прочитайте каждую строчку договора, узнайте обо всех обязательных платежах и задайте вопросы сотруднику банка. Обязательно узнайте: что произойдет, если вы не будете пользоваться кредитной картой? Ошибочно полагать, что в этом случае задолженность не образуется, существуют комиссии, годовое обслуживание, платежи за мобильный банк, которые накапливаются, даже если вы не используете кредитку. На небольшие суммы начисляются проценты и задолженность растет, за некоторый период это приведет к геометрической прогрессии. Поэтому если вам больше не нужна кредитка, не забывайте обратиться в банк и закрыть карту, а не прятать её в дальний угол шкафа.

- Если вам срочно понадобились наличные, используйте только проверенные банкоматы в крупных торговых центрах, где установлено видеонаблюдение или работают охранники. В последнее время мошенники часто устанавливают фальшивые банкоматы или дополнительные считывающие устройства на картоприёмниках. Эти устройства можно заметить, если внимательно осмотреть банкомат. Если данные вашей карты или сама карта попадёт в руки мошенников, последствия будут печальными.

- Никому не следует сообщать свой пин-код от карты, даже сотрудникам банка. Также не стоит хранить его в одном месте с картой (например, в кошельке). Брать с собой карту нужно только в тех случаях, когда есть уверенность в необходимости её использования. Каждый день носить её в кошельке не рекомендуется, чтобы, во-первых, случайно не потерять её и не оставить где-то, а во-вторых, чтобы не сразиться с искушением потратить лишние деньги.

Если вы являетесь аккуратным и ответственным заемщиком, вы можете получить увеличение своей кредитной линии в относительно короткие сроки, если регулярно используете средства карты и вовремя погашаете задолженности.

По кредитке можно не платить

Многие потребители опасаются кредитных карт, так как высокие процентные ставки, в свою очередь, вызывают недовольство и настороженность. Однако, при грамотном подходе они могут легко обойтись без уплаты банку за использование кредитных средств, погашая лишь остаток по задолженности.

Почти все банки предлагают кредитные карты с льготным периодом. Длительность данного периода зависит от конкретного финансового института. Льготный период чаще всего составляет 55 дней, но может колебаться от 20 до 120 дней и в некоторых случаях даже больше. Если за это время долг полностью погашен, никакие проценты не начисляются.

Пример: Мария потратила 15 000 рублей по кредитной карте. Во время льготного периода она смогла погасить всю задолженность. Она вернула деньги в банк, не заплатив ни копейки за использование кредитных средств.

Однако если она не погасила всю сумму до окончания льготного периода, а лишь частично, на остаток будет начислен процент.

Пример: Александр также потратил 15 000 рублей по кредитной карте, но к концу льготного периода ему удалось вернуть только 3 000 рублей. В результате ему начали начисляться проценты. К тому же, банк взимает с него плату за весь период, на протяжении которого была использована карта, включая льготный.

Особенность льготного периода состоит в том, что проценты начинают начисляться только в том случае, если средства использовались для покупки товаров и услуг через банковский перевод. Если же вам необходимо снять деньги в банкомате, за эту операцию придется платить комиссию и проценты на весь период.

Важно: Есть исключение из правил — некоторые кредитные карты предлагают возможность бесплатного снятия наличных. Обратитесь в ваш банк, чтобы уточнить, есть ли такая опция.

С помощью кредитки можно зарабатывать

Кредитные карты не только могут помочь сэкономить ваши финансовые средства, но и дополнительно увеличить ваш доход. Для этого необходимо получить дебетовую карту с высокой процентной ставкой на остаток.

Система работает довольно просто. Вы получаете зарплату и вносите полную сумму на свою дебетовую карту. Эти деньги хранятся на дебетовом счёте в течение месяца, после чего вы получаете процентный доход. В то же время ваша кредитная карта используется для большинства регулярных платежей.

Важно: Внимательно отслеживайте свои расходы, чтобы не снимать больше, чем разрешено вашей дебетовой картой.

В конце расчетного месяца деньги снимаются, а задолженность по кредитной карте погашается. Накопленные проценты остаются на дебетовой карте. Когда вы получите следующую зарплату, вновь вносите деньги на счёт с процентами и используйте кредитную карту для оплаты повседневных необходимых товаров. Это позволит вашим средствам не просто находиться на счете, но и получать некоторый доход, хоть и не слишком высокий.

Пример: Сергей получает зарплату в размере 60 000 рублей. Он сразу же вносит 10 000 рублей, а остальные 50 000 рублей отправляет на дебетовую карту «Тинькофф Блэк», которая предлагает 3,5% на остаток средств. В течение месяца Сергей использует только кредитную карту для оплат, в то время как его деньги остаются на дебетовом счету, принося доход. В конце расчетного периода Сергей заработает 247 рублей с баланса своего счёта за один месяц и 24 дня, и за год может заработать более 1 500 рублей.

Кроме того, кредитная карта «Тинькофф Платинум» также дала возможность молодому человеку накапливать баллы за произведенные расходы. Потратив 45 000 рублей, он получил 450 баллов.

Систему можно усложнить, добавив еще одну кредитную карту. Это позволяет снимать наличные в течение льготного периода, не оплачивая комиссию. Найти подходящую кредитную карту довольно просто. К таким продуктам относятся, например, «ВТБ Возможности» и «100 дней» от Альфа-банка. Принцип работы таков:

- Вы используете первую кредитную карту для покупок.

- С помощью второй кредитной карты снимаете средства, чтобы погасить долг в рамках льготного периода.

- После закрытия долга по первой карте, вы можете вновь использовать её.

- С зарплаты вы закрываете задолженность по второй кредитной карте до окончания беспроцентного периода.

Используя две карты, у вас всегда под рукой будет возможность воспользоваться льготным периодом.

Сколько длится на самом деле льготный период

Практически все кредитные карты предлагают льготный период. Он может длиться до 55 дней, а в некоторых случаях даже до 730 дней. Однако важно помнить, что срок, в течение которого вы можете безнаказанно использовать кредитные средства, может варьироваться. Всё зависит от даты начала расчетного периода. Это можно проверить в вашем банке.

Предположим, у вас есть кредитная карта с 55-дневным беспроцентным периодом. Базовая дата — 15 число месяца. Если вы совершаете покупку 16 числа, у вас будет 54 дня, чтобы погасить ее без уплаты процентов. Но если вы совершаете платеж 14 числа, льготный период составит всего 26 дней. Такой расчет связан с днем, предшествующим расчетной дате, и последующими 25 днями.